経理や財務の部署に所属すると、様々な業務が出てきます。財務管理の目的は、「会社に必要な資金をどのように調達して」「その資金をどのように運用していくか」の施策を考えて、企業価値を上げるために実行していくことにあります。経理は会社内で発生した取引に関して、仕訳を通して、記録計算することが業務になるため、財務計画の立案から資金の調達と運用がメインである財務管理とは異なる業務になります。外貨建て円払いの取引に係る支払が外国通貨で行われるべきこととされている取引をいうのであるから、例えば、債権債務の金額が外国通貨で表示されている場合であっても、その支払が本邦通貨により行われることとされているものは、ここでいう外貨建取引には該当しないことに留意する。今回は、デリバティブ取引管理の会計・税処理とリスク管理方針についてご紹介を致します。

外貨建取引とは

外貨建取引とは、日本円(邦貨)以外の通貨(外貨)で表示sれ田取引を言います。

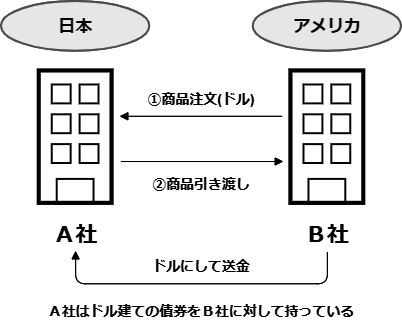

例えば、海外に商品を輸出してアメリカドルで販売した取引は外国通貨での取引になりますので、外貨建取引となります。

外貨建取引

為替レートの種類

経理上、為替換算をする場合には為替レートに外貨額を乗じますが、その場合の為替レートはTTM(顧客直物電信売買相場の仲値)を適用します。

ただし、継続適用を条件として、収入および債権についてはTTB(対顧客直物電信買相場)を費用および債務についてはTTS(顧客直物電信売相場)を適用することが出来ます。

- 為替相場

- 直物相場(スポット・レート)

- 先物相場(フォワード・レート)

- 為替レート

- TTB ← 収入、債権に適用可能

- TTM ← 原則適用

- TTS ← 費用、債務に適用可能

ポイント

外貨建取引の用語解説

- 直物相場

外国為替の取引が成立後、2営業日以内に受渡しがなされるもの - 先物相場

3営業日以降に受渡しがなされるもの - スポット・レート

直物相場での為替レート - フォワード・レート

先物相場での為替レート

為替予約

外貨建てで商品を輸出している企業の場合、債権は外貨となるので、将来円高になると入金する日本円の価値が目減りします。そのようなときに、為替予約の契約を締結することで為替リスクを回避することが出来ます。

為替予約とは、将来の一定時点における外国為替の売買を予約する契約です。例えば、3か月後に10,000ドルを120円/ドルで売ることを銀行と契約した場合、それを売り予約といい、逆の場合は、買い予約といいます上記の外貨建てで商品輸出している企業の場合は、予約をすることによって、為替リスクの回避が図れます。

■為替予約でリスクヘッジを!■

現在、1ドル100円で10,000ドルで輸出を行ったとします。

会社の担当者の予想では、円高が進行し、入金予定時には80円/ドルになると考えたとします。

→こんな時に為替予約をすると、リスク回避が図れます。

1ドル95円で売り予約をしたら、80円/ドルで入金するときと比べて15円/ドルお得です。

但し、円安になったら、その分の為替差益は受け取れません。

リスクマネジメント方針の策定

外国為替を実施している企業は為替予約などを通じて為替リスクをヘッジしますが、そのための基準として為替取引のリスクマネジメント方針を策定する必要があります。

リスクマネジメント方針は、過去の為替データ、過去を踏まえた市場の見通し、会社の外貨建債権・債務の残高の状況などを考慮して策定します。その際に会社の経営方針を反映させて文書化することが必要となります。

為替ポジション

企業の為替リスクを把握する必要がありますが、その状況を管理することを為替ポジション管理といいます。

外貨建債権の残高と外貨債務の残高の情報収集をして、差引残高での債権・債務残高の評価をします。これらの残高の把握にあたっては、管理台帳を作成します。差引残高の評価に対して、リスクマネジメント方針や将来の為替市場の見通しを加味して対応を策定します。

具体的な対応としましては、為替予約の実施、通貨オプション、通貨スワップ等の活用が考えられます。

管理体制の強化

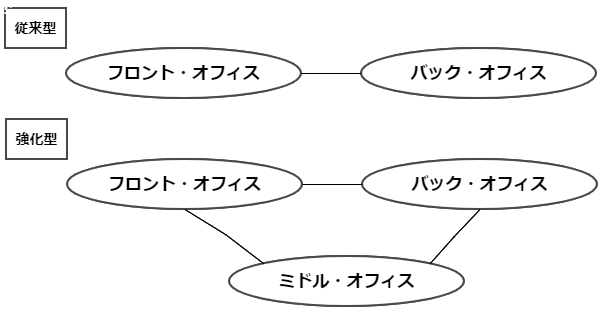

為替を管理するにあたって、企業の組織自体を内部牽制が動くように設計する必要があります。組織の形態としてフロント・オフィスと呼ばれる実際の取引に直接従事する部署と、バック・オフィスと呼ばれる事務処理を中心として牽制を行う部署とを創るのが一般的でした。ただし、取引の複雑化等に対応するために、昨今ではミドル・オフィスと呼ばれるフロント・オフィスとバック・オフィスの中間的な組織を作るケースも金融機関などを中心に出てきております。実際には、牽制機能を強化して行ったり、損益・リスク管理を行います。

管理体制

管理体制

- フロント・オフィス

取引実施 - ミドル・オフィス

牽制機能、損益・リスク管理 - バック・オフィス

事務処理

まとめ

原則的な手続である「取引日」のレートで換算する場合には、いろいろな種類の外貨に関する為替レートを調査し、会計システムなどに入力する業務が、日常業務として発生します。

主要通貨であれば大手銀行から前日の為替レートを確認することができるのですが、主要通貨ではない通貨の場合には、迅速な調査ができないものもあるので、業務プロセスにも十分気をつける必要があると思います。